ZAINSPIRUJ SIĘ

Aktualizacja kodów PKD w firmie prowadzonej przez męża

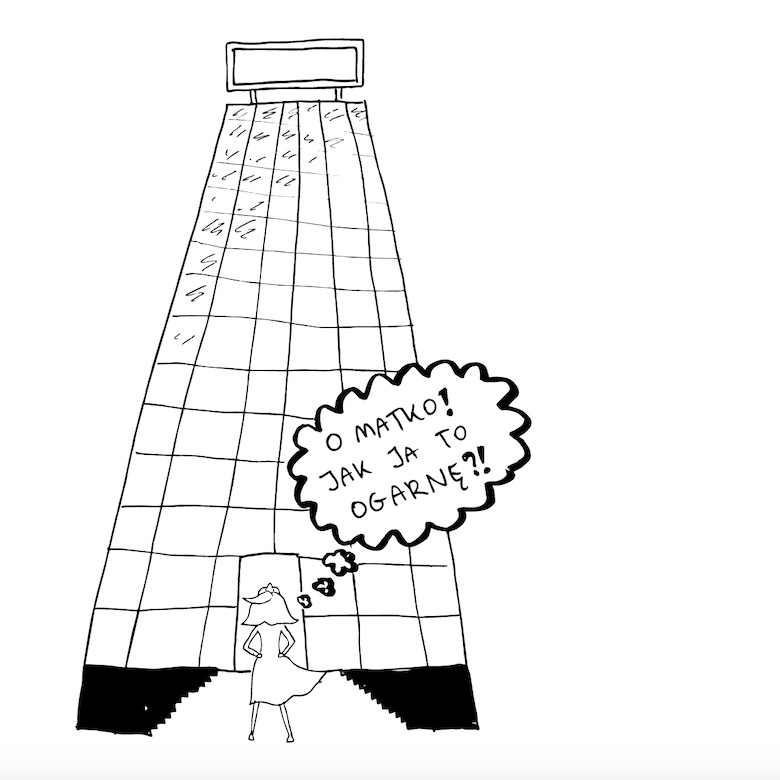

Dla lepszego rozjaśnienia sytuacji przedstawimy to na przykładzie.

Mąż prowadzi działalność w zakresie świadczenia usług programistycznych. Razem z żoną postanowili, że będzie ona mu pomagać w firmie i będzie odpowiedzialna za rozwój nowego działu marketingu. Do tej pory mąż – przedsiębiorca w kodach PKD posiadał kody związane ze świadczonymi przez niego usługami.

W momencie, gdy w firmie męża zacznie mu pomagać żona, konieczne będzie rozszerzenie kodów PKD o świadczenie usług marketingowych. Zatrudniona w firmie żona według przepisów będzie traktowana jako osoba współpracująca. Więcej na ten temat przeczytacie poniżej.

W jaki sposób dokonujemy aktualizacji kodów PKD prowadzonej działalności?

W momencie zakładania jednoosobowej działalności gospodarczej przedsiębiorca składał wniosek CEiDG-1, na którym między innymi podawał kody PKD prowadzonej działalności. W momencie, gdy chcemy dodać nowy kod, w związku z rozszerzeniem swojej działalności o wykonywanie nowych usług, właściciel firmy zobowiązany jest do zaktualizowania wniosku CEiDG-1.

Osoba współpracująca – definicja pojęcia

Definicja osoby współpracującej szczegółowo została opisana w ustawie o systemie ubezpieczeń społecznych. Przy zatrudnieniu rodziny w firmie bierzemy pod uwagę stopień pokrewieństwa między poszczególnymi członkami rodziny. Tak więc za osobę współpracującą uważa się:

- małżonka,

- dzieci (w tym dzieci przysposobione i dzieci drugiego małżonka),

- rodziców,

- macochę lub ojczyma przedsiębiorcy.

Warto wiedzieć, że za osobę współpracującą nie uznaje się rodzeństwa (brata lub siostry). Nie ma również znaczenia fakt, czy członek rodziny zatrudniony jest na podstawie umowy o pracę, czy nieodpłatnie, ponieważ dla celów ZUS będzie on zawsze traktowany jako osoba współpracująca.

Jeżeli jednak zdecydujemy się na zatrudnienie w firmie członka rodziny spoza listy osób wymienionych powyżej – nie mamy wtedy do czynienia z osobą współpracującą. Przy naliczaniu wysokości składek na ubezpieczenia społeczne i zdrowotne kierujemy się wówczas przepisami ogólnymi.

Forma zatrudnienia – jaka będzie najlepsza?

W momencie, gdy żona zdecyduje się na pomoc mężowi w prowadzeniu działalności konieczne będzie sformalizowanie takiej formy zatrudnienia.

Przedsiębiorca ma do wyboru możliwość zatrudnienia małżonki na umowę o pracę lub umowę zlecenie. Inną formą jest nieodpłatne zatrudnienie – mamy wtedy do czynienia z umową w formie ustnej.

Umowa o pracę

U osób współpracujących zatrudnionych na podstawie umowy o pracę, kwota ubezpieczenia ustalana jest na takich samych warunkach jak w przypadku ubezpieczenia przedsiębiorcy.

Co to oznacza?

Przedsiębiorca, który zatrudnia małżonkę w firmie, opłaca za nią składki ZUS na takich samych zasadach jak składki ZUS przedsiębiorcy rozliczającego się na dużym ZUS-ie.

Nie ma tutaj również znaczenia fakt, że przedsiębiorca rozlicza się na małym ZUS – składki za osobę współpracującą opłacamy zawsze w takiej wysokości, jak za przedsiębiorcę na dużym ZUS-ie.

Składki ZUS za osobę współpracującą w całości finansowane są ze środków firmy przedsiębiorcy. Pracownik – osoba współpracująca nie ponosi żadnych dodatkowych kosztów związanych z zatrudnieniem.

Umowa zlecenie

Inaczej sytuacja wygląda, w przypadku zatrudnienia żony na umowę zlecenie o określonej wysokości wynagrodzenia. Składki na ubezpieczenia żony zatrudnionej na umowę zlecenie obliczane są w taki sam sposób, jak w przypadku innych pracowników. Wartość składek ZUS obliczamy na podstawie wysokości wynagrodzenia.

Nieodpłatne zatrudnienie

Inną formą pomocy w firmie męża może być nieodpłatna pomoc żony. W takim wypadku powstaje również obowiązek zgłoszenia tej osoby do ubezpieczeń.

Sytuacja jest tutaj analogiczna, jak w przypadku zatrudnienia na umowę o pracę. Przedsiębiorca za osobę współpracującą opłaca składki ZUS w wysokości takiej, jak dla przedsiębiorcy będącym na dużym ZUS.

Jeżeli jednak małżonek pomagający nieodpłatnie w działalności jest dodatkowo zatrudniony w innej firmie i tam otrzymuje wynagrodzenie w kwocie równej lub przekraczającej wartość minimalnego wynagrodzenia (w 2018 r. jest to kwota 2 100 zł), z tego tytułu opłacane są również składki ZUS, to wówczas w związku z nieodpłatnym zatrudnieniem opłacana będzie tylko składka zdrowotna.

Czy wynagrodzenie oraz składki ZUS opłacane za osobę współpracującą stanowią koszt podatkowy przedsiębiorcy?

Ustawa o podatku dochodowym jasno precyzuje tę kwestię. Zgodnie z przepisami za koszt podatkowy nie uznaje się wartości własnej pracy podatnika, jego małżonka oraz małoletnich dzieci.

Co to oznacza dla przedsiębiorcy?

Właściciel firmy, który zatrudnia do pomocy swoją żonę nie będzie mógł w kosztach swojej działalności uwzględnić wartości wypłaconego wynagrodzenia.

Inaczej sytuacja wygląda w przypadku składek ZUS. Odliczane są one w sposób analogiczny jak składki opłacane przez przedsiębiorcę (składki społeczne pomniejszają dochód, natomiast odliczona część składki zdrowotnej pomniejsza wysokość podatku).

W przypadku zatrudnienia małżonki na umowę zlecenie opłacane składki ZUS księgujemy Dowodem Wewnętrznym Kosztowym w kolumnie 13 KPiR w dacie ich opłacenia.

Przedsiębiorca zatrudniający w firmie swoją żonę powinien pamiętać o obowiązkach jakie z tego tytułu powstają. Właściciel firmy powinien dokonać zgłoszenia do ubezpieczenia osoby współpracującej w ciągu 7 dni z kodem 05 11 00 oraz opłacania składek ZUS w zależności od rodzaju zawartej umowy.

Dodatkowym obowiązkiem jest odprowadzanie zaliczek na podatek dochodowy z tytułu wypłacanego wynagrodzenia na takich samych zasadach jak za każdego innego pracownika. Warto pamiętać o tym, że wysokość wypłacanego wynagrodzenia dla osoby współpracującej nie stanowi kosztu uzyskania przychodu przedsiębiorcy.

Zdjęcie: Storyblocks.com